|

eng rus | |

Дайте денег

Банкам и другим финансовым структурам Казахстана для пополнения своих активов придется рассчитывать в основном на местные ресурсы. Об этом свидетельствуют как последние новости с Запада, так и тот факт, что именно на вовлечение внутренних источников в кредитование экономики ориентирована принятая недавно «Концепция развития финсектора РК в посткризисный период». Перед потенциальными заемщиками и инвесторами встает два вопроса: ждать ли теперь доступных кредитов и можно ли доверить свои вложения финансовой системе в ее нынешнем качестве?

|

Автор: Алексей Иконников

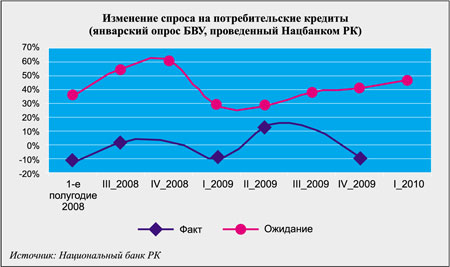

Локация: Алматы Номер: №3 (16) 2010 Запад не поможет В середине февраля из США пришли достаточно внятные сигналы о том, что не следует ждать возврата к привычной системе развития западных финансовых рынков. Последние долгое время подпитывались ликвидностью за счет американских инвестбанков, ипотечных фондов и других негосударственных финансовых структур, которые могли практически неограниченно накачивать глобальный рынок долларовыми кредитами. Всеобщее доверие к американской валюте вкупе с бурным развитием в США «сложных» фининструментов – долговых и закладных активов, ипотечных расписок и т. п. – привело к насыщению глобальной экономики виртуальными долларами, не обеспеченными реальными активами, и к бесконтрольному росту дефицита американского платежного баланса, который в январе превысил 14 трлн. долларов. Но теперь, по мнению некоторых экономистов, это же обстоятельство позволяет американцам контролировать ситуацию в условиях, когда весь мир «подсел» на доллар. Например, они могут девальвировать свою валюту, сняв таким образом часть долгового бремени с американской экономики. Или – что еще болезненнее для испытывающих инвестиционный голод посткризисных экономик – ограничить долларовое предложение на мировом финансовом рынке. В одном из своих недавних выступлений Барак Обама как раз дал понять, что приоритетом для Вашингтона становится решение проблем собственной экономики, и поэтому, в частности, бесконтрольный вывод денег из экономики США частными финансовыми структурами может быть запрещен. Это встревожило финансовые круги, особенно в Южной Азии и Китае. Правда, в середине февраля Обама предложил законопроект об очередном увеличении дефицита до 14,7 трлн. долл., что немного разрядило обстановку. Во всяком случае, тренд очевиден: ограничивая эмиссию доллара, американцы сократят прирост мировой денежной массы. Соответственно, дешевых денег не будет даже для устойчивых и надежных заемщиков. Для отечественных финансистов такие перспективы, впрочем, не являются откровением. Остававшиеся немногочисленные источники фондирования на Западе полностью закрылись для них задолго до нынешних событий, когда стало известно, что два ведущих казахстанских банка предложат кредиторам списать в общей сложности порядка 10 млрд. долл. своих обязательств. В рамках реструктуризации «Альянса», напомним, списанию подвергнется около 3 млрд. из более 4 млрд. долл. внешних обязательств, а реструктуризация БТА Банка, по предварительным оценкам, предполагает списание около 7–8 млрд. долл. Найти деньги дома Итак, Запад в обозримом будущем не поможет новыми займами. В свою очередь правительство и Нацбанк, выйдя из режима «ручного управления» экономикой, больше не готовы подпитывать банки дешевой ликвидностью в той мере, в какой оно делало это на самом трудном этапе кризиса. Зато государство ждет расширения финансирования экономики, причем не только от банков, но и от других инвесторов, таких как пенсионные фонды, госинституты развития, компании, частные игроки фондового рынка и пр. Для этого оно намерено создать все условия. В утвержденной 1 февраля Концепции развития финсектора так и сказано: «усилия государства в мобилизации финансовых ресурсов в первую очередь будут ориентированы на внутренних инвесторов», на масштабное привлечение в экономику внутренних сбережений, включая даже ресурсы теневого сектора. В широком смысле, вопрос ставится не только о привлечении депозитов для банков, но и о прямом финансировании многочисленных инвестпроектов за счет источников в частном секторе Казахстана. Традиционно авторы концепции намерены здесь опереться на «долгие» деньги пенсионных фондов: разрабатывается новая, «с более широким использованием рыночных принципов», модель системы НПФ. Также для активного привлечения депозитов населения и предприятий в банки правительство планирует шире гарантировать возмещение по депозитам. В документе приводятся и другие инструменты, цель которых – аккумулировать максимум ресурсов внутри экономики. Но особенно стоит обратить внимание на предлагаемые в рамках концепции альтернативные источники привлечения сбережений, такие как фонды недвижимости (REIT) и хеджевые фонды. Их развитие в стране хотят стимулировать, законодательная база для этого уже готова. Между тем известно, что именно эта группа частных фининститутов во многом способствовала мощному развитию хеджинга и долгового рынка на Западе, стимулируя широкие массы частных инвесторов к игре на фондовом рынке и на рынках недвижимости. Негативный опыт таких институтов (накачивание пузырей «виртуальных» активов, которые собственно и спровоцировали кризис) широко известен. Но в правительстве Казахстана в данном случае говорят об их позитивном эффекте, имея в виду, что отечественная система регулирования рисков институциональных инвесторов будет не в пример жестче докризисной американской. Так, к примеру, доходы фондов REIT, полагают авторы документа, не сможет формировать спекулятивная ценовая игра, это будет только профессиональное управление коммерческой недвижимостью, поступления от аренды или продаж офисов. «Инвестирование в акции фондов недвижимости даст как крупному, так и мелкому инвестору возможность участвовать в профессионально управляемом портфеле и диверсифицировать свои риски, – отмечается в концепции. – Для развития фондов необходимо способствовать созданию широкого круга компаний, профессионально управляющих коммерческой недвижимостью, сформировавших достаточный пул объектов для выпуска ценных бумаг и обеспечивающих стабильный доход посредством сдачи в аренду этой недвижимости». Очевидно, что цель привлекать ресурсы внутри экономики для финансового сектора сейчас жизненно важна, не случайно поиск механизмов для этого даже получил статус государственного приоритета. Государство готово даже внедрять сложные фининструменты, такие как инвестиционная игра в хеджевых фондах, несмотря на всю проблемность, которую подобные схемы показали в ходе текущего кризиса. Здесь можно вспомнить попытки (пока, увы, не совсем удачные) вовлечь население в игру на фондовом рынке через «Региональный финансовый центр Алматы» и Казахстанскую фондовую биржу. Понять все это можно, но остается вопрос: насколько эффективны предлагаемые способы преодоления кредитного дефицита? Кредит или кабала? На самом деле, дефицит займов в Казахстане – понятие условное. На рынке есть доступные широким слоям клиентов и простые в оформлении кредиты, вопрос только в цене. Так, например, желающие частные лица и малые предприятия сейчас могут воспользоваться розничными займами некоторых финансовых компаний и банков с иностранным участием, которые формируются по классической схеме carry-trade-in. Это когда вы можете взять кредит в стране с низкими процентными ставками и вложить в страну с высокими ставками. В данном случае иностранный банк, работающий в развивающейся стране вроде Казахстана или Польши, получает от своих материнских подразделений финансирование под три–шесть процентов годовых, а на местном рынке кредитует клиентов уже под 25–30 проц. и выше (эффективная ставка по этим кредитам, с учетом всевозможных комиссий, в Казахстане доходит до 45–50 проц. и выше). Для получения такого займа нужен минимум формальностей и документов, но каждый задумается, стоит ли взваливать на себя подобное долговое бремя. Остальные кредитные предложения предполагают жесткие требования по залогам и предоставляемым документам, при этом они не намного дешевле. Председатель правления банка «ЦентрКредит» Владислав Ли считает, что в течение 2010 года ситуация сильно не изменится – процентные ставки по кредитам останутся на прежнем уровне: для физических лиц – от 15 до 20 проц. в зависимости от вида займа, срока и валюты, для юридических лиц – от 12 до 18 проц., при фактических эффективных ставках в 22–27 проц. Доступными и выгодными такие предложения тоже назвать трудно. Соответственно, и спрос на них остается невысоким. 8 февраля Нацбанк РК представил итоги очередного обследования банков второго уровня «Состояние и прогноз параметров кредитного рынка», согласно которому оценки роста спроса на кредитные ресурсы со стороны частных заемщиков падают. Так, в третьем квартале 2009 года 37 процентов опрошенных Нацбанком финансовых менеджеров заявляли о росте спроса на потребительские кредиты, тогда как в четвертом квартале такое мнение высказывали лишь 19 проц. Похожая картина и с оценками спроса на ипотеку (о его росте говорили в третьем квартале 26 проц., а в четвертом – уже только 17 проц. опрошенных финансистов). В отношении спроса корпоративных заемщиков ситуация еще сложнее. Фактором возможного оживления кредитования компаний эксперты считают то, что банки уже накопили более чем достаточную ликвидность, при этом ставка вознаграждения на корреспондентских счетах Нацбанка крайне низка (6–7 проц.) и вкладывать туда невыгодно. По сравнению с этим ставка вознаграждения по депозитам компаний и населения намного больше (10–11 проц.), что ведет к снижению маржи из-за дорогого внутреннего фондирования. Но, по общему мнению банков, которое отмечается в обзоре, рост кредитования – не факт ближайшего будущего. Он будет зависеть от уровня макроэкономических рисков в экономике, в том числе от занятости населения, финансовой отдачи компаний, а главное – от дальнейшей динамики качества кредитного портфеля банков, то есть роста просрочек. Значительная доля «плохих» кредитов остается главным системным риском банков, и это именно тот фактор, который мешает расширению доступного кредитования. Председатель правления ФНБ «Самрук-Казына» Кайрат Келимбетов в своем интервью отметил, что на сегодня уровень проблемных кредитов кратно превышает норму, достигая более 30 проц., тогда как для нормального функционирования кредитного рынка объем проблемных активов в банковской системе не должен превышать 10 проц. от ссудного портфеля всего сектора. Владислав Ли также полагает, что «главный вызов для банкиров – это качество активов и кредитного портфеля. В предыдущие годы приоритетом для БВУ были ликвидность и внешние займы, теперь же этот акцент сместился в сторону качества ссудного портфеля. Еще одним не менее важным вопросом для банков станет удержание маржи на приемлемом уровне». Конечно, не все плохо, и позитивные сигналы есть: банкиры с осторожным оптимизмом констатируют стабилизацию объема просроченных ссуд. Г-н Ли в этой связи даже считает возможным рост кредитования на два-три процента в наступившем году. «Основная доля сомнительных кредитов уже себя проявила. Поэтому я полагаю, что тенденция роста проблемных займов приостановится, а банкиры будут активнее работать с этой категорией заемщиков по возврату средств». Такое мнение разделяет руководитель компании «БТА Ипотека» Сагындык Кусаинов: «Считаю, что пик некачественных кредитов уже по большому счету пройден, по крайней мере мы его уже проходим, поэтому значительного ухудшения портфеля не предвидится. На мой взгляд, 40 процентов «плохих» займов – это несколько завышенная цифра, думаю, что 30–35 проц. – вполне реальный показатель». По оценкам банкиров, пик обесценивания залогового имущества пришелся на первое полугодие 2009 года. Но большой проблемой банков остается реализация накапливаемых залогов в виде квартир: из-за ухудшения своего финансового положения заемщики отказываются платить по займам, жилье переходит в собственность банка, но продать его крайне сложно из-за низкой ликвидности рынка недвижимости. Тем не менее главная проблема системы на сегодня – как сделать дешевле кредитование экономики – обусловлена сейчас не столько нехваткой свободных ресурсов для фондирования, сколько именно качеством накопленных банками «плохих» займов. Быстро снять этот вопрос вряд ли получится. Со стороны финансовых властей появилось другое мнение: чтобы удешевить кредит, надо снизить ставки по привлекаемым депозитам – тогда фондирование банков (основа которого приходится на депозиты казахстанцев) будет дешевле. Пока эти предложения широко не афишировались, хотя признаки «закручивания гаек» на депозитном рынке появились. Так, на брифинге 9 февраля председатель Нацбанка Григорий Марченко заявил, что необходимо ужесточить требования к банкам, завышающим ставки по депозитам, и это будет сделано в рамках утвержденной концепции развития финсектора. В финансовой прессе появились сообщения о том, что в правительстве изучается вопрос о снижении процентной ставки по депозитам в иностранной валюте с 9–10 до 6 проц. годовых. Но, по мнению финансистов, удешевление депозитов в нашей ситуации совсем не гарантирует движения к удешевлению кредитов. По мнению заместителя председателя Народного банка Аскара Смагулова, в теории такая схема должна работать, но сложность для казахстанских банков состоит в большом количестве проблемных заемщиков-неплательщиков. И чтобы покрыть издержки, связанные с последними, даже имея дешевое фондирование, банки не смогут давать дешевые кредиты. «Представим себе ситуацию, когда половина заемщиков перестают платить по своим кредитам, – объясняет г-н Смагулов. – Для того чтобы банк выполнял свои обязательства перед вкладчиками и выплачивал им, допустим, 10 процентов по депозитам, средняя ставка по его кредитам должна будет вырасти на 20 проц., так как половина заемщиков не платит по кредитам. То есть добросовестные заемщики вынуждены платить за себя и за недобросовестных заемщиков. На этом примере видно, что снижение ставок по кредитам возможно, когда одновременно снижаются не только ставки по депозитам, но и премия банка за риск. А чтобы сокращалась премия за риск, необходимо восстановление платежной дисциплины заемщиков банков». Таким образом, относительно дешевый банковский кредит в Казахстане появится лишь после того, как банки решат накопленные проблемы с «плохими» ссудами и с нереализованными по ним залогами. Но когда это будет, сказать трудно. Финансисты питают надежды на восстановление рынка недвижимости, которое позволило бы им решить проблему с обесценившимися залогами. Однако здесь все также напоминает гадание на кофейной гуще. Коммерческий стройрынок вне госзаказов практически мертв, а накопленные застройщиками долги никак не способствуют росту цен на квадратные метры. Председатель Ассоциации застройщиков Казахстана Айдын Рахимбаев в своем недавнем интервью порталу profinance.kz сообщил, что ориентировочная задолженность строителей банкам составляет порядка 2 млрд. долл., причем это только долги крупнейших участников рынка. Для решения проблемы просроченных кредитов стройфирм, считает г-н Рахимбаев, «однозначно нужны государственные ресурсы», однако очень сомнительно, что государство станет заниматься этой проблемой. Особенно после того, как оно само достроит брошенные обанкротившимися стройкомпаниями объекты. Таким образом, делать основную ставку на банки в финансировании экономики в обозримом будущем вряд ли имеет смысл. Банкам бы накопленные проблемы решить. Отсюда можно понять стремление правительства в рамках новой концепции максимально стимулировать инвесторов, способных насытить экономику деньгами через разного рода внебанковские институты, прежде всего через фондовый рынок. Рычаги у государства здесь, безусловно, есть – в первую очередь это либерализация правил игры для пенсионных фондов, а также займы, обеспеченные правительственными гарантиями. Но центральным вопросом остается интерес и доверие инвесторов. Особенно там, где речь идет о сбережениях частных лиц и накоплениях теневого сектора, которые, по замыслу, должны прийти на фондовый рынок через разного рода новые инструменты. Будут ли частные инвесторы вкладывать в бумаги хедж-фондов и REIT? Появятся ли на рынке действительно надежные растущие активы, в которые имеет смысл инвестировать? По мнению наших консультантов, можно разработать десятки эффективных схем. Но их жизнеспособность зависит от качества финансового рынка Казахстана, где на первом месте должна стоять прозрачность. Перезагрузка системы? Главный экономист Всемирного банка по Казахстану Джон Литвак в интервью агентству «Хабар» заявил, что перед финансовой системой стоят две основные проблемы: совершенствование регулирования и надзора и работа над более справедливым распределением рисков. Эксперт признает, что законодательная база РК по регулированию финансового рынка вполне современна и качественна, но проблема в том, что до наступления кризиса уже прописанные нормы не всегда применялись. В частности, слабо осуществлялся надзор коммерческих банков, аффилированных с ними пенсионных фондов и других небанковских структур. Результатом становится «делегирование» рисков от банка к частному сектору, с которым сотрудничает банк. Типичный вариант: банк не провел адекватной экспертизы проекта, дал деньги, но проект оказался провальным – в итоге вся ответственность за финансирование ложится на бизнес-структуры и на конечных заемщиков. Стоит отметить, что авторы новой Концепции развития финсектора делают основной упор на преодоление именно этих «родовых» болезней системы. Что само по себе выглядит ново на фоне традиций, устоявшихся в отечественном бизнесе. Наделяя те же пенсионные фонды и другие небанковские институты широким кругом либеральных инструментов, государство при этом оставляет за собой право вмешиваться в процессы на всех этапах и жестко спрашивать. В документе отмечается, что регулирование будет направлено на выстраивание оптимального соотношения роста и устойчивости, на недопущение надувания в экономике «мыльных пузырей» и предупреждение негативных эффектов «домино» в деятельности финансовых организаций. Например, АФН установит ответственность за планирование и реализацию любых (частных, государственных или «смешанных») инвестиционных проектов в частном секторе. Будет создана модель перераспределения рисков от государства к бизнесу и механизм возмещения убытков НПФ в рамках финансирования таких проектов. Сохранность пенсионных накоплений, привлеченных для финансирования инвестпроекта, останется одной из основных гарантий государства. Госрегулятор намерен в корне пересмотреть функционирование института инвестиционного банкинга. Для инвестбанков будет введен строгий список разрешенных операций, а также некоторые требования, установленные для всех коммерческих банков по предотвращению системных рисков.  Кредитные товарищества и микрокредитные организации (МКО) также подвергаются «перезагрузке» правил игры. Высокорисковость выдаваемых ими кредитов, как отмечают разработчики, требует пересмотра максимальных лимитов обязательств на одного заемщика. Чтобы предотвратить рост системных рисков МКО, их права, например на привлечение депозитов, также будут пересмотрены. Будет изучена возможность законодательного регулирования ростовщической деятельности. Кроме того, уже в марте вводится контроль всех финансовых операций казахстанцев объемом 10 тыс. долл. и выше. В целом, если говорить о новых реалиях казахстанского финансового рынка, то здесь явно имеют место два, на первый взгляд, взаимоисключающих тренда. С одной стороны, это масштабное ужесточение регулирования, системное «закручивание гаек» в регламентах, а с другой – движение рынка к либеральным и сложным схемам привлечения капитала. Насколько все это сможет сочетаться и в конечном счете – работать, покажет время. Сегодня же ситуация не позволяет потенциальному заемщику взять недорогой кредит, а вкладчику и инвестору – быть уверенным в надежности своих вложений. Обоим можно посоветовать одно – не спешить и дождаться окончания «перезагрузки». |

||

Тэги: банки, валюта, кредит, финансы Оценка: 0.00 (голосов: 0) |

||

|

Похожие статьи: 09.03.2010 По-корейский планомерно

30.11.2010 Пожарный расчет для Дублина

04.04.2011 Имидж или...

04.04.2011 Качество управления «Самрук-Казына»

04.08.2009 Главное – знать, куда идти

11.11.2009 Посткризисные выводы

08.03.2011 Спекулятивный интерес

23.03.2010 Мартовский марафон

06.10.2009 Под бременем залога

06.04.2010 Обменный каптиал

|

||

|

Комментарии к статье: |

||

Регистрационное свидетельство №10218-Ж |

Республика Казахстан г. Алматы, 050010 Главпочтампт, а/я 271 |

тел./факс: +7 (727) 272-01-27 272-01-44 261-11-55 |

Перепечатка материалов, опубликованных в журнале "Центр Азии", и использование их в любой форме, в том числе в электронных СМИ, допускается только с согласия редакции. |

| Copyright © 2009-2011, "Центр Азии", All rights reserved | Designed and developed by "Neat Web Solution" | ||